作者: 币安app官方 日期:2024-11-05 17:57

作者:flowie、西昂翔,ChainCatcher

目录:

一、2022年加密市场概括

二、2022年加密风投基金募资情况

三、2022年项目融资情况

四、2022年活跃投资者

五、结语

一、2022年加密市场概括

“加密寒冬”是 2022 年的关键词,而这股寒意是逐级传递的。

宏观环境上,2022 年全球通胀、各国央行纷纷推出货币紧缩政策,加上美联储激进加息,所有资产类别都在价格上给予回应:全球各国股市、货币市场、国债均出现大幅下跌;2年期/10年期美国国债收益率倒挂幅度持续创新高;以科技股为主的纳斯达克跌跌不休。

而加密行业吸引来过度投机人群,其杠杆率相对传统行业更高,因此在全球资本收紧的背景下,去杠杆过程更为猛烈。

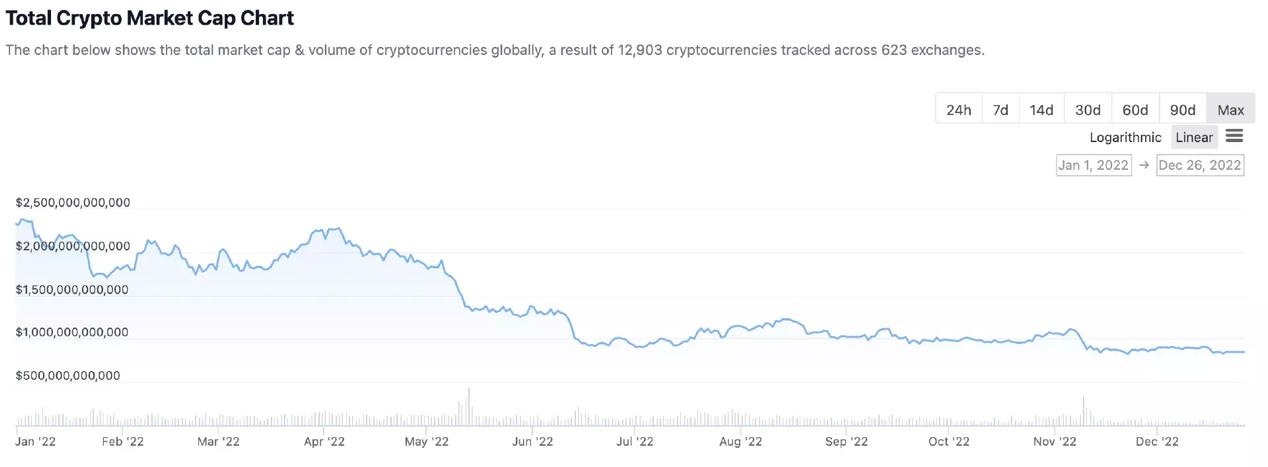

首先是二级市场的暴跌,证实加密市场步入深熊。加密总市值从 2021 年 11 月达到的高位抹去约 2 万亿美元,截至 2022 年底,加密总市值跌破 1 万亿美元。而加密货币价格在 2022 年整体呈现明显下跌趋势,其中比特币价格暴跌超过 60%。

来源链接:https://www.coingecko.com/en/global-charts

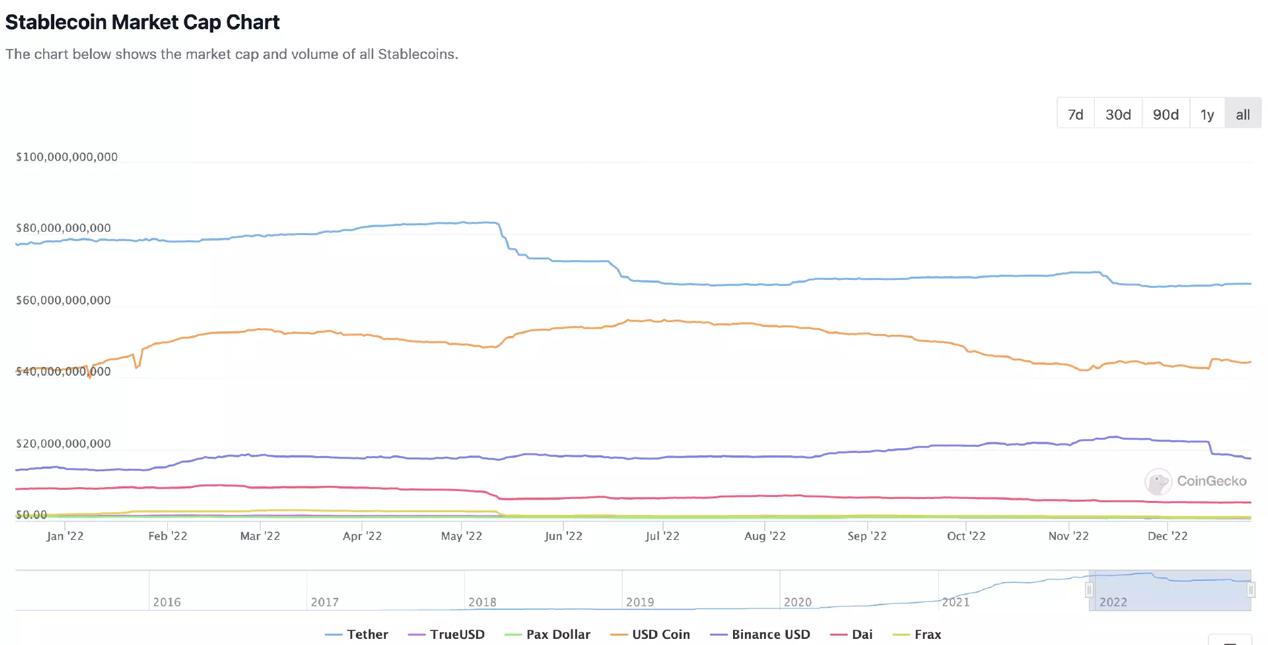

稳定币作为加密行业的基石,稳定币总供应量在 2022 年 3 月达到 1615 亿美元的峰值,但此后出现超过 143 亿美元的大规模赎回。

来源链接:https://www.coingecko.com/en/global-charts

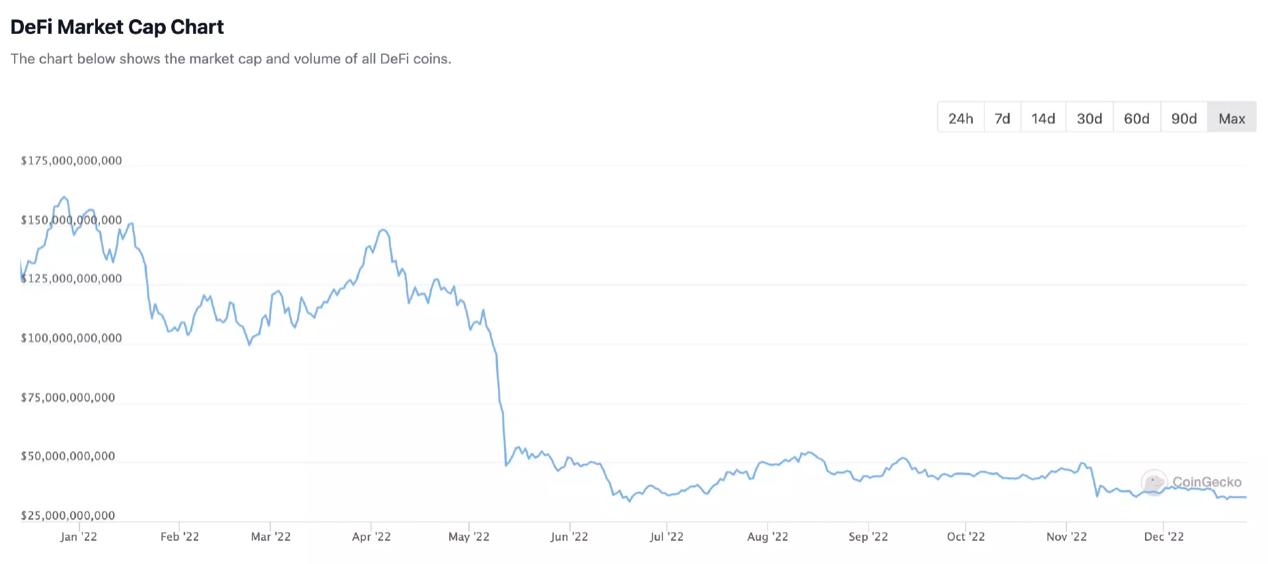

DeFi 领域,根据 Defillama 数据,DeFi 的 TVL 从 2022 年 1 月的 1710 亿美元跌至 2022 年 10 月的最低点 500 亿美元,下降近 75%。随着 Terra 等一系列事件的发生,DeFi 的 TVL 也出现了两次大幅下跌,市场因此加速熊市。

来源链接:https://www.coingecko.com/en/global-charts

NFT 领域,随着市场持续降温,NFT 交易量仍处于低迷状态。2022 年 5 月的超高交易量主要是由于在 otherside 发行 otherdeed 诱导用户的 FOMO 情绪。纵览 2022 年,NFT 总市值从约 350 亿美元跌至 210 亿美元,跌幅超过 40%。

其次,二级市场持续走熊的背景下,2022 年加密市场发生了较多负面风险事件。我们见证了多家加密巨头像多米诺骨牌一样相继倒下:Terra、三箭资本、Voyager Digital、Celsius、FTX、BlockFi……而眼下来看,这个名单仍在持续增加。

而宏观环境的式微,二级市场的深熊以及多个黑天鹅事件,让加密行业的投融资市场信心迅速削减。2022年中的Luna 崩盘事件,也成为投融资市场的重要“分水岭”。今年上半年整个创投市场基本延续甚至超越2021年的牛市表现,但下半年的热度却急转直下,无论是机构募资端还是投融资市场的节奏均放缓,而这一颓势或将延续至2023年上半年。

2022年加密投融资市场的投资节奏如何,资金又流向了哪些领域?根据加密数据平台 Rootdata 等数据,ChainCatcher 整理了2022年加密市场的募资数据,整体投融资数据、投融资细分赛道分布以及最活跃投资者等数据,回顾了2022年加密投融资市场的整体概况。

二、2022年加密风投基金募资情况

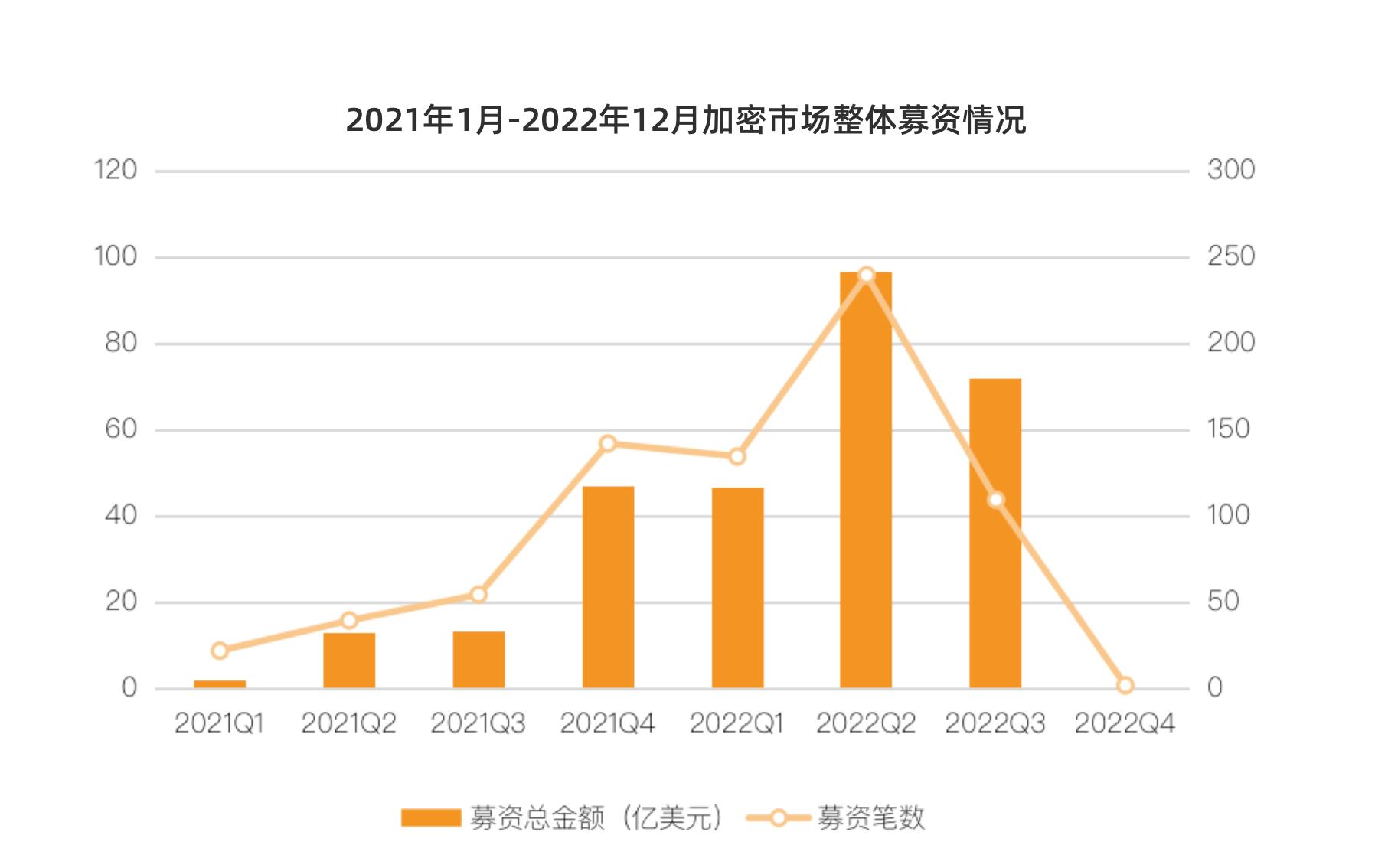

在募资方面,2021年加密市场的牛市表现让不少资金在 2022年年初进入加密市场。2022加密风投市场前两个季度基金募资均大幅上涨,2022年第一季度募资笔数54笔,同比2021年增长500%,募资总金额为117.23亿美元,同比增长 2245%。2022年第二季度募资笔数96笔,同比增长500%,募资总金额为241.93亿美元,同比增长 635.12%。

但是随着熊市的到来,年中 Luna、三箭资本等系列暴雷事件频发,投资机构的表现也遭受质疑,强劲的募资势头很快被遏制。2022年第三季度基金募资笔数和募资总金额迎来断崖式下滑,募资笔数比第二季度下降 54.16%,募资总金额则比第二季度下降25.43%。

到 2022年尾声,FTX黑天鹅事件出现,以红杉资本、Paradigm 、淡马锡、Multicoin 等等投资加密领域的顶级基金数亿美元投资减计为零,加密投资机构的声誉严重受损,基本很少有上游资金配置加密市场,第四季度的基金募资活动基本停滞,几乎只有一起募资事件,募资总金额为 1.5亿美元。

但整体来看,尽管市场低迷,但2022年投资机构依然获得了更多的“弹药”,2022年共完成了195起募资事件,同比增长87.5%,募资总规模达541.05亿美元,同比增长186%。

数据来源:Messari

从具体的投融资数据来看,随着加密市场的大幅回撤,多起暴雷事件的冲击,加密投融资市场的投资节奏从上半年到下半年呈现逐渐放缓的势态,估计在2023年投资依然会延续较为谨慎的投资节奏。

三、2022年项目融资情况

本报告统计了 2022 年在 DeFi、CeFi、基础设施、游戏、NFT、社交娱乐、DAO、工具&信息服务和其他共计 9 类 1528 起投融资事件。

2022 年加密行业公开的累计融资金额达到 267.7 亿美元,融资笔数为 1528 笔,分别较 2021 年下降 4.5%、增长 28%。该年度发生的并购事件为 57 起,其中 10 起公布了收购金额,累计达 16.4 亿美元。

2022年Q1,加密投融资市场以 116.86 亿美元的融资总额,延续了自 2021年Q4 以来的单季投融资超百亿美元记录,融资事件 405 起,在融资总额和次数两个维度均实现了连续 5 个月的正向增长或持平记录,这是前所未有的加密投资黄金时代。

但之后,伴随着美联储持续加息、Luna 崩盘等暴雷事件频发,从 2022 年Q2 开始,加密投资市场开始急转直下,2022 年Q2、Q3、Q4 融资总额分别是 72.04亿美元、45.58亿美元、33.46 亿美元,融资次数分别是 358、329、254,无论总金额还是机构出手次数都开始显著减少。

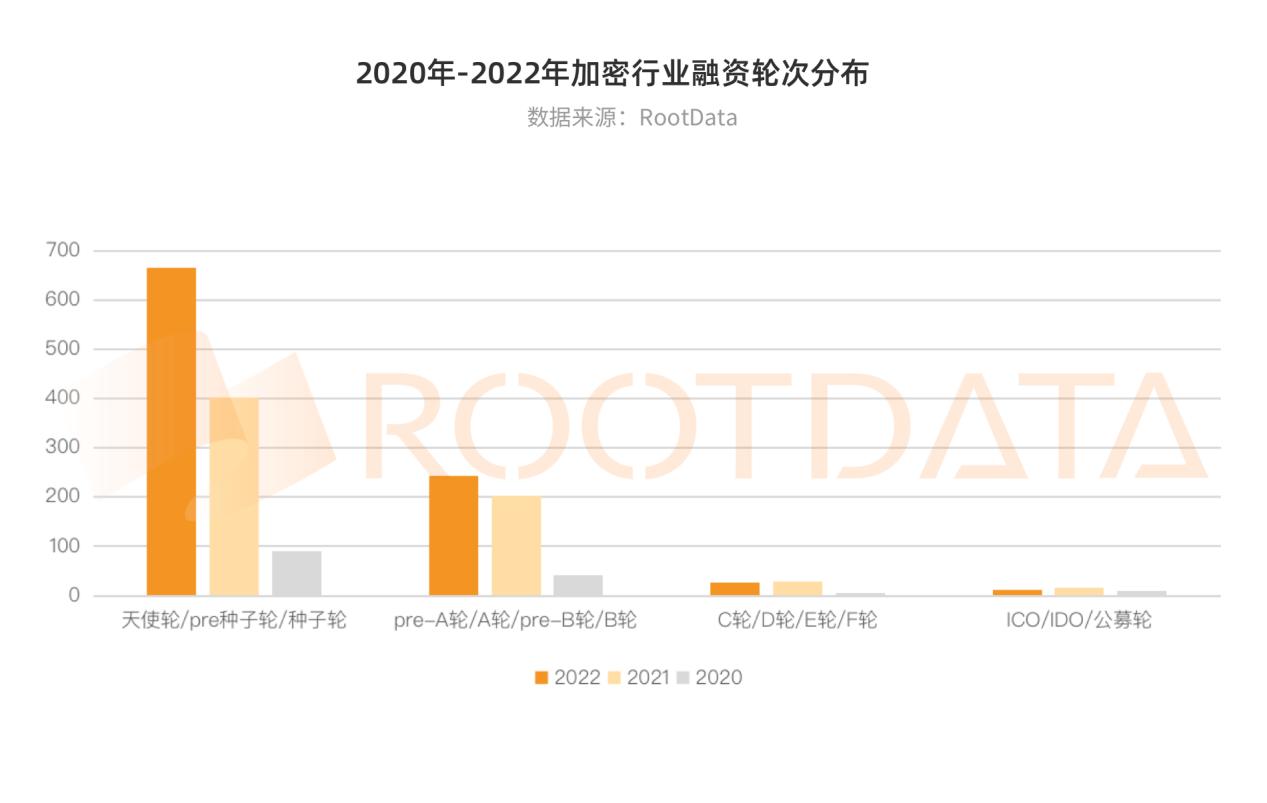

数据来源:Rootdata

从投融资细分轮次就可以看出,加密项目的融资轮次分布和2020年、2021年基本类似,依然集中在天使轮、Pre-种子轮、种子轮等较早期阶段,这一点在游戏、NFT 及 DeFi 领域体现的最为明显,这三个领域获早期融资的项目占比分别占 68%、65% 和 63%,可见其目前仍处于蓬勃发展的阶段,行业格局远未固化。

2022年加密风投的资金主要流入了哪些赛道?和2021年相比又有哪些变化?

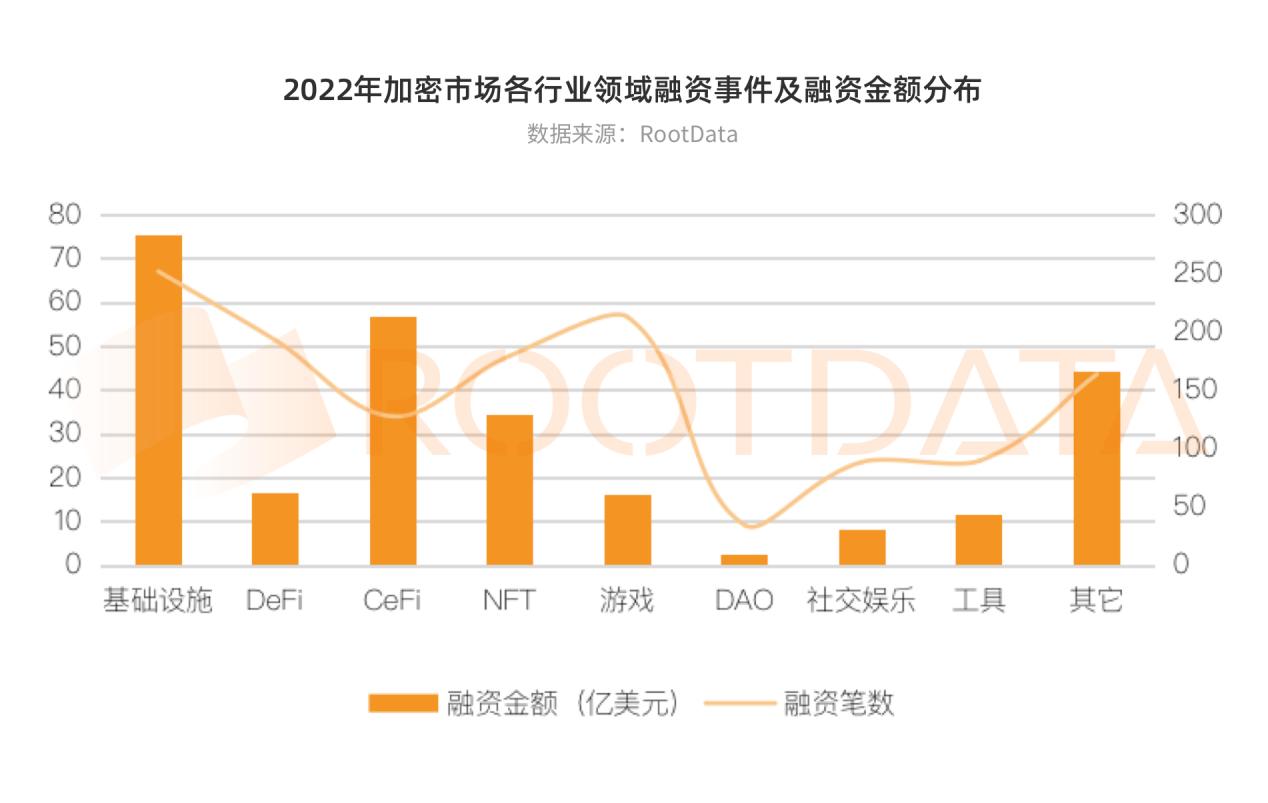

从投融资领域分布来看,2022年融资笔数排名前三的领域分别是基础设施(252笔),游戏(213笔)、DeFi(193笔),分别占总融资笔数的16.49%、13.94%、12.63%;融资总金额排名前三的领域分别是基础设施(75.65亿美元)、CeFi(56.8亿美元)、NFT(34.56亿美元)、分别占总融资规模的28.20%、21.22%、12.92%。

与2021年相比,2022 年各赛道的融资金额总量和投融资事件总数都有较高增长,多数增速超过 50%。其中融资数量和融资金额均呈较上涨态势的领域有基础设施,NFT、社交娱乐、工具&信息服务,融资笔数分别同比上涨19.4%、68.2%、134.2%、125%,融资金额分别同比上涨82.3%、181.32%、265.2%、78.5%。

此外,2022年单笔融资超1亿美元的融资事件有63起,其中多个项目通过连续融资获得了数亿美元的大额资金。其中Animoca Brands 在三笔融资中累计融资 5.44 亿美元,Amber在两笔融资中累计融资5亿美元,NEAR Protocol在两笔融资中累计融资5亿美元,Aptos连续融资四轮,披露融资金额的两轮融资中累计融资3.5亿美元,Sui在两笔融资中累计融资3.15亿美元。

2022年最受头部基金青睐、大额融资项目主要聚集在基础设施领域(包含基础设施赛道包括 Layer1、Layer2、开发者平台、钱包、中间件等细分赛道),其中超1亿美元的融资事件有19起,主要集中在公链及扩容赛道。除了上一轮新公链叙事中的Polygon 年初融资4.5亿美元,该赛道很多新贵们完成了不菲的融资,比如Aptos 融资两轮共融资3.5亿美元,Sui 融资2亿美元、zkSync融资2亿美元等。

而在2021年爆红的NFT,在低迷的2022年,依然保持了强劲的势态。NFT领域完成超1亿美元融资的事件有12起,且主要集中在中后期的头部项目,融资金额前三名的有 Animoca Brands (三轮共融资5.44亿美元),Opensea(3.5亿美元)、Dapper Labs(3.05亿美元。)

而社交娱乐和工具&信息服务领域无论是融资笔数还是融资金额均大幅上涨。社交娱乐(一直被视为Web3突破用户增长的内容入口之一,2022年“去中心化社交”、“Web3社交网络”、“Web3音乐”等社交娱乐内容是一大热点话题,并出现了灵魂绑定等热门新概念。随着Elon Musk高调收购推特后,关于Web3社交的热议再次被推向高潮。但由于该赛道依然发展较早期,方向也较为模糊,也没有出现高增长的平台,2022年社交娱乐赛道社交娱乐获投项目主要集中在种子轮阶段,为 56 笔,且很少有大额融资,典型融资事件有去中心化社交协议 Farcaster 完成a16z领投的 3000 万美元融资。

而工具&信息服务领域,获投项目主要集中在种子轮阶段,共有53 笔。有关加密数据&分析的细分赛道投融资最活跃,融资笔数达36笔,占该领域总融资数量的36.73%,其中超1亿美元融资的项目有区块链数据分析公司Chainalysis(1.7亿美元)、加密资产软件公司Lukka(1.1亿美元)。此外,随着今年多个头部项目接连暴雷,有关加密项目的财税、会计等工具平台或解决方案也引来一级投资热潮 ,Tiger Global 、红杉资本等知名机构都有入局。

CeFi和DAO、游戏领域虽然融资笔数数略有上涨,但融资金额却较大幅下降,分别同比减少54.2%、17.2%、46%。DeFi领域,融资笔数和融资金额均略有下降,分别同比减少27.2%和9.3%。

CeFi领域、 年中Luna、Celsius 等暴雷前,以FTX、Amber等为代表的CeFi头部玩家风头无两,陆续完成了多笔过亿大额融资,而到了第三季度这一势头基本消退,融资笔数和融资金额均大幅下跌,随着FTX倒闭,不少关联的CeFi机构接连传出危机,CeFi领域第四季度融资依然较为低迷,但也有Amber这类能在危机时刻找到愿意救助的投资机构,因此相比第三季度融资活跃度略有上升。

虽然CeFi受挫后,Uniswap、dYdX等DeFi 头部协议在各类崩盘事件运作良好,市场普遍认为DeFi引来新一波的红利,但是2022 年 DeFi 领域没有出现重大创新的协议,一级市场并没有出现新一轮融资热,完成超1亿美金的融资项目为只有Uniswap ,其在2022年10月份完成了1.65亿美元融资。

相比NFT的稳健发展,同样在2021年蹿红的区块链游戏却在2022年势头明显减弱,在头部项目 Axie、STEPN 严重受挫,备受质疑的势态下,也没有类似于Axie、STEPN 现象级的新概念游戏项目诞生。虽然围绕3A级区块链游戏、NFT游戏、元宇宙等概念的项目略有投资热度,但从融资总金额的大幅度下降来看,明显投资机构对该领域的下注更为谨慎。

而在2021年曾被视为继 NFT 下一个大热主题的DAO,在2022年不仅没有按预期爆发,甚至几乎没有激起什么“水花”,无论是在市场的讨论度上,项目的实质进展上和一级市场的投融资表现上,都较为沉寂。

1、各细分赛道的详细融资数据情况:

基础设施

基础设施赛道包括 Layer1、Layer2、开发者平台、钱包、中间件等诸多领域,向来是风投机构们重注的领域。2022 年,基础设施领域发生投融资事件 252 起,共筹集 75.5 亿美元资金,规模排各赛道首位。融资事件同比增长 19.4%,资金总量同比增长 82.3%。从融资轮次来看,2022 年基础设施获投项目早期 115 起、A轮 48 起。

DeFi

DeFi 赛道包括 DEX、借贷、资产管理、收益器、稳定币等。DeFi 领域 2022 年发生投融资事件 193 起,共筹集资金 16.5 亿美元,融资规模在各赛道中为。融资事件同比增长 -27.2%,资金总量同比增长 -9.3%。DeFi 获投项目主要集中在种子轮阶段,为 110 起。当前在以太坊上的 DeFi 项目占据主流,其它生态系统也在不断发展。

CeFi

CeFi 领域 2022 年发生投融资事件 128 起,共筹集资金 56.8 亿美元,占各赛道排名第二。融资事件同比增长 7.6%,资金总量同比增长 -54.2%。CeFi 赛道成熟度相比较高,获投项目中早期 38 起、A轮 33 起,比例相对均衡。CeFi 赛道最活跃的垂直领域为交易所,其它较为热门的还有支付、做市商、储蓄、资产管理等。

NFT

NFT 领域 2022 年发生投融资事件 180 起,筹集 34.6 亿美元资金。融资事件同比增长 68.2%,资金总量同比增长 181.3%。从 2021 年至今,各季度不论融资总额还是事件数,NFT 领域基本始终保持上升态势。NFT 获投项目也主要集中在种子轮阶段,为 100 起。

游戏

游戏领域 2022 年发生投融资事件 213 起,共筹集资金 16.1 亿美元。融资事件同比增长 80.5%,资金总量同比增长 -46.0%。游戏领域中获投项目主要集中在种子轮,共计 113 起。整体上看,2022 年游戏融资市场进入新阶段,获投资者青睐的不再是平台和基建型项目,而是有能力最终落地内容产品的 studios。Infra 的格局走向阶段性成熟,现有 infra 项目出现了一定的过剩,开始在各自细分赛道竞争市场份额。

DAO

DAO 领域 2022 年发生投融资事件 35 起,共筹集资金 2.7 亿美元,融资规模在各赛道中为。融资事件同比增长 25%,资金总量同比增长 -17.2%。DAO 获投项目主要集中在种子轮阶段,为 12 起。

社交娱乐

社交娱乐领域 2022 年发生投融资事件 89 起,共筹集资金 8.4 亿美元,融资规模在各赛道中为。融资事件同比增长 134.2%,资金总量同比增长 265.2%。社交娱乐获投项目主要集中在种子轮阶段,为 56 起。

工具&信息服务

工具&信息服务领域 2022 年发生投融资事件 90 起,共筹集资金 11.6 亿美元,融资规模在各赛道中为。融资事件同比增长 125%,资金总量同比增长 78.5%。工具&信息服务获投项目主要集中在种子轮阶段,为 53 起。

其他

其他领域 2022 年发生投融资事件 164 起,共筹集资金 44.3 亿美元,融资规模在各赛道中排第三。融资事件同比增长 51.9%,资金总量同比增长 2.5%。获投项目主要集中在种子轮阶段,为 61 起。)

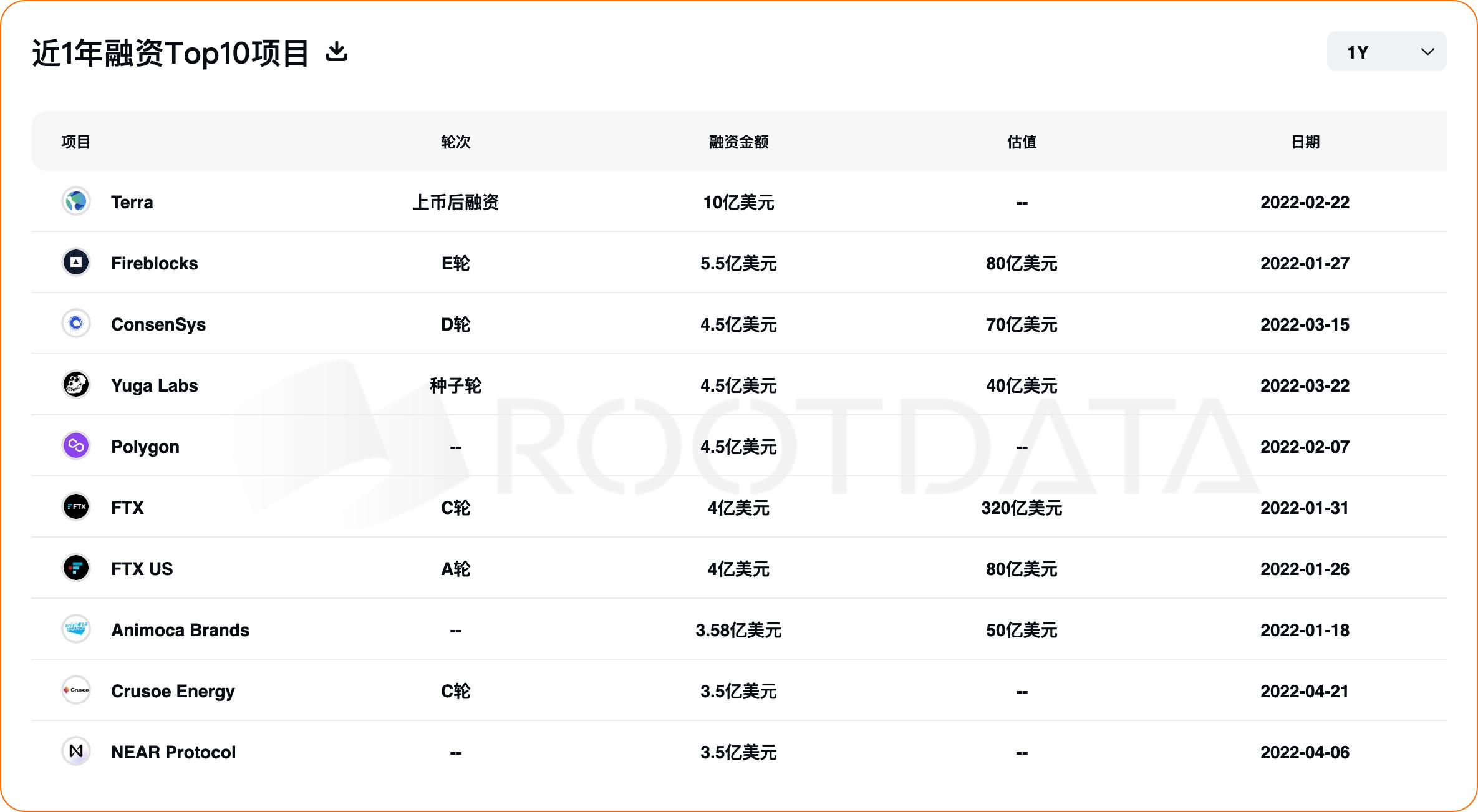

2、2022年度融资Top10项目:

2022年加密领域单笔融资金额最高的 10 个项目分别是公链Terra(10亿美元 )、数字资产托管平台Fireblocks(5.5亿美元)、以太坊基础设施开发公司ConsenSys(4.5亿美元)、BAYC开发商Yuga Labs(4.5亿美元)、以太坊扩容项目Polygon(4.5亿美元)、加密交易所FTX(4亿美元)、加密交易所FTX US(4亿美元)、Web3 游戏软件公司和风险投资公司Animoca Brands(3.58亿美元)、绿色挖矿公司Crusoe Energy(3.5亿美元)、公链NEAR Protocol(3.5亿美元)、Flow开放商Dapper Labs(3.05亿美元)。

令人唏嘘的是,融资金额排前十的项目中,Terra、FTX、FTX US 在今年都经历了暴雷,并给整个加密市场造成了巨大的冲击。足见上一轮牛市中制造了非常大的泡沫和风险隐患。

四、2022年活跃投资者

对于拥有充足资金的头部基金来说,相比于牛市下被FOMO情绪裹挟着“上车”,熊市之下加密市场逐渐去泡沫回归本质,项目估值也回归理性,或许是投资出手的更好时机。

从投资笔数来看投资机构的活跃度,2022年排名前十的投资机构分别是 Coinbase、Animoca Brands、Shima Capital、GSR、Sapartan Group、Gragonfly、Solana Ventures、Alameda Research、a16z、Jump Crypto。

其中投资超过 100 起的是Coinbase Ventures(119)、Animoca Brands(118)。Coinbase Ventures在2022年明显加快了投资节奏,从2018年至今累计投资笔数为259次,而在整个 2022 年大举进攻,出手了119次 ,几乎占据投资总笔数近一半。在投资分布上,Coinbase Ventures投资领域主要集中在基础设施、DeFi领域,投资占比分别为 30%和24%,目前新生的公链中不少都能找到 Coinbase 的影子,如果从项目融资金额来看,今年其参与超过 1 亿美元级别的项目仅有 Yuga Labs(2亿美元)、Sui(3亿美元)、Aptos 和 Layer Zero(1.35亿美元)、Gnosis Safe (1亿美元)五个项目。

而Animoca Brands 2022年投资笔数为118笔,在其投资的版图中,游戏始终是 Animoca Brands 的核心,在数量上,游戏类占到了其今年所有投资项目的60%以上,超过 1 亿美元的项目融资中有6个,分别是 Yuga Labs(4.5亿美元)、Polygon (4.5亿美元)、足球媒体平台OneFootball(3亿美元)、Web3 游戏服务商Immutable(2亿美元)、板球 NFT 平台Rario(1.2亿美元)、跨链基础设施LayerZero(1.35亿美元)。

而投资笔数超过50起的为 Shima Capital(88)、GSR(76)、Sapartan Group(63)、Gragonfly(61)、Alameda Research(59)、Solana Ventures(59)、a16z(56)、Jump Crypto(55)。

其中资产规模较大的顶级风投 a16z,投资领域分布上较为均衡,各领域出手的次数相差不算很大,主要分布在基础设施、NFT 和游戏等领域。而在投资阶段上,a16z更偏好发展成熟的加密初创企业,2022年总共出手57次,而其中参投金额超过 1 亿美元项目就有Yuga Labs、Aptos、Sui、LayerZero、中心化无线热点网络Helium等18个项目,占总投资笔数的近30%,远超Coinbase Ventures和 Animoca Brands,而参投的大额项目主要集中在公链及扩容赛道。

投资笔数仅次于Coinbase Ventures、Animoca Brands的加密原生基金Shima Capital成立于2021年,投资笔数达86笔,主要专注于偏早期项目,2022年参与的 1000 万美元以下的融资项目占到了全年的近 80%,没有投资超过 1亿美元的融资项目。成立 2013年的加密做市商GSR投资笔数76笔,投资阶段早期中期项目居多,2022年参与的 1000 万美元以下的融资项目占到了全年近64%,参投融资金额超过1亿的项目有2个,包括Gnosis Safe (1亿美元)和在2022年暴雷的Terra(上市后融资10亿美元)。

成立于2018年的加密原生基金Spartan Group,投资领域主要分布在DeFi,基础设施和游戏,投资阶段偏早期,2022年参与的 1000 万美元以下的融资项目占到了全年近64%。参投融资金额超过1亿的项目只有Polygon(4.5亿美元)。成立于2018年的加密原生基金Dragonfly,投资领域主要分布在DeFi、基础设施和CeFi领域,投资阶段上,2022年参投融资金额超过1亿的项目有以太坊扩容方案zkSync / Matter Labs(2亿美元)、NEAR Protocol(融资两轮,3.5亿美元/1亿美元)、Polygon(4.5亿美元)3个项目。

主要投资于Solana生态的Solana Ventures投资领域主要分布在DeFi、游戏领域,投资阶段偏早期,2022年参与的 1000 万美元以下的融资项目占到了全年73%。Jump Crypto 2022 年参投融资金额超过1亿的项目有 Sui(3亿美元 )、Aptos(1.5亿美元)、加密交易所Kucoin(1.5亿美元)。

总体来看,头部基金更青睐于将资金注入基础设施、DeFi领域和游戏领域,尤其是公链及扩容赛道几乎成为头部基金不敢错过的赛道。

除投资机构外,加密行业一级市场不可忽视还有个人投资者。2022年投资笔数超10起的天使投资人有Balaji Srinivasan(44笔)、Sandeep Nailwal(37笔)、Sebastien Borget(14笔)、Santiago Roel Santos(14笔)、Jaynti Kanani(14笔)、Stani Kulechov(11笔)、Ryan Selkis(11笔)。

其中,最为活跃的天使投资人Balaji Srinivasan 出手了44次,Balaji Srinivasan曾是 Coinbase 的首席技术官和 A16z 的普通合伙人,是许多成功的科技公司和加密协议的早期投资者,包括 Alchemy、Ava Labs、Bitcoin、Cameo、Chainlink、Clubhouse、Dapper Labs、Ethereum、Instadapp、NEAR Protocol、 OnDeck、Opensea、Solana、Soylent、Superhuman、Synthesis 和 Zora。Balaji Srinivasan 也曾多次创业,创办的三家公司Earn.com、Counsyl、Teleport,分别被 Coinbase、Myriad、和 Topia 收购。此外还是“网络国家”的概念提出者。

2022年Balaji Srinivasan主要投资于工具&信息服务、基础设施、DAO领域,其中投资项目中融资金额超过2000万美元的项目则有5个,分别是模块化区块链Celestia(5000万美元)、Web3数据索引Nxyz(4000万美元)、去中心化社交Farcaster(3000万美元)、去中心化交易平台 Hashflow(2600万美元)。

而Polygon联合创始人Sandeep Nailwal 是活跃度仅次于Balaji Srinivasa的个人投资者,2022年投资次数达37次,主要投资于基础设施和NFT 领域,其中投资项目中融资金额超过2000万美元的项目有互操作协议LayerZero(1.35亿美元)、非洲Web3超级应用Jambo(3000万美元)、加密银行与支付公司Zamp(2000万美元)。

五、结语

总体而言,2021年牛市下积累的市场泡沫与风险隐患在2022年被戳破,随着加密巨头的接连破产,众多主流加密投资机构都因此付出了沉重代价,加密市场的投融资节奏在迅速放缓,而资金将青睐于流向具有长期价值的加密“新基建”中。

从2022年投融资情况来看,基础设施(包含基础设施赛道包括 Layer1、Layer2、开发者平台、钱包、中间件等细分赛道)、NFT、Web3社交娱乐、数据分析是较为热门的领域,在2023年大概率会延续热度。

值得一提的是,2022年与比特币支付技术和闪电网络相关的产业正在得到关注,虽然融资金额远不及基础设施、NFT等项目,但仍值得在2023年持续关注。

那么,其他权威机构是如何预测2023年趋势的?

按照惯例,a16z、Messari、Pantera等分析和风投机构对2023年投资趋势做出了自己的预测。其中,a16z提到区块链的移动端、多方计算、zk技术相关的项目和开发等领域会受到持续关注。Messari预计2023年加密基础设施会持续2022年的热度,此外,由于2022年的链上安全事故频发,安全审计公司会持续获得融资,Messari看空的领域是过度炒作的GameFi。

Messari创始人Ryan Selkis 本人更倾向于去中心化社交 (DeSoc) 。Pantera Capital合伙人Paul Veradittakit在预测中提到zk技术、链上数据分析。赵长鹏也提到,基础设施和数据工具会继续发展,非托管和多链钱包将会崛起。